Puntos claves de la noticia:

- Pierre Rochard pidió formalmente a la Fed que añada Bitcoin a sus pruebas de estrés bancario de 2026.

- Argumenta que la volatilidad extrema de Bitcoin requiere un modelo de riesgo separado.

- La solicitud sigue a la confusión regulatoria sobre el manejo de Bitcoin incautado por el gobierno.

Pierre Rochard, director ejecutivo de The Bitcoin Bond Company, presentó una solicitud formal ante la Reserva Federal para que Bitcoin figure como variable independiente en las pruebas de estrés supervisoras de 2026.

El documento, entregado el 20 de enero, sostiene que el comportamiento de precios del activo y su presencia creciente en balances institucionales exigen un tratamiento separado dentro de los modelos de riesgo bancario.

It is in the United States national interest to become the Bitcoin Superpower.

To that end, the Federal Reserve should begin integrating bitcoin into its stress tests and scenarios.

I've sent in a comment letter explaining what I believe to be reasonable path forward. (🧵1/3) pic.twitter.com/rDILZMpFv5

— Pierre Rochard (@BitcoinPierre) January 20, 2026

Rochard cuestiona la práctica regulatoria de agrupar Bitcoin junto a otros criptoactivos. En su carta explica que tal enfoque diluye rasgos de riesgo que no coinciden con acciones, materias primas ni activos alternativos tradicionales.

El análisis se apoya en datos históricos desde 2015 hasta comienzos de 2026 y describe a Bitcoin como una exposición con efectos propios sobre capital regulatorio, liquidez operativa y gestión de contrapartes.

La petición llega en un momento de tensión normativa dentro del gobierno estadounidense. Durante semanas surgieron dudas tras un movimiento en cadena asociado a activos incautados en el caso Samourai Wallet.

Analistas cuestionaron si una transferencia a Coinbase Prime incumplía la Orden Ejecutiva 14233, que ordena trasladar Bitcoin confiscado a la Reserva Estratégica de Bitcoin. El Departamento de Justicia aclaró después, mediante el asesor cripto de la Casa Blanca Patrick Witt, que 57,5 BTC no fueron vendidos, lo que disipó especulaciones.

Riesgo no lineal y límites de los modelos actuales

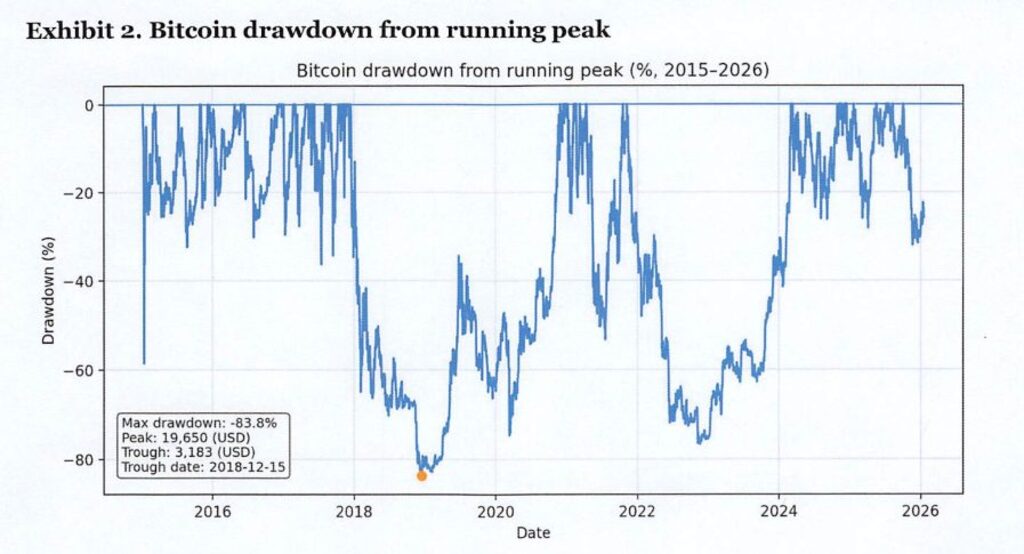

El escrito detalla que Bitcoin registra 73,3 % de volatilidad anualizada en el período analizado. En contraste, el S&P 500 muestra 18,1 %. El activo también presenta una caída máxima de 83,8 % entre pico y mínimo, junto con retornos diarios que oscilan desde -10,0 % en el percentil uno hasta 10,7 % en el percentil noventa y nueve. Dichos rangos superan los supuestos usados en escenarios regulatorios estándar.

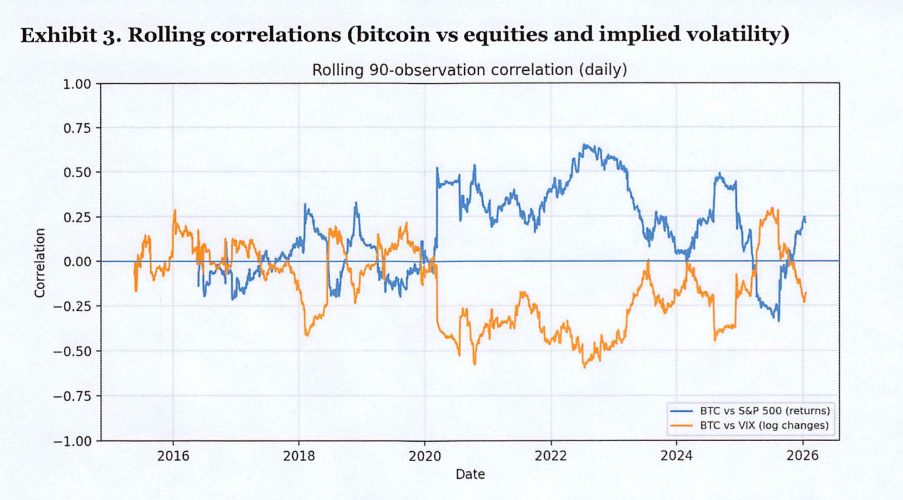

Rochard afirma que Bitcoin exhibe un perfil de riesgo idiosincrático y no lineal, con ciclos prolongados de alta volatilidad y descensos profundos. Tales rasgos influyen de forma directa sobre valoraciones, exigencias de margen y necesidades de liquidez. El uso de proxies basados en renta variable o sentimiento de mercado, según el documento, genera resultados inconsistentes entre distintos regímenes financieros.

El análisis de correlaciones móviles respalda el argumento

La relación entre Bitcoin y el S&P 500 cambia de signo y magnitud a lo largo de ventanas de noventa observaciones. Rochard advierte que una beta fija subestima riesgos en ciertos entornos y los exagera en otros, lo que debilita la coherencia de las pruebas de estrés entre entidades.

Para reducir divergencias, propone que la Reserva Federal publique trayectorias trimestrales de precio de Bitcoin bajo escenarios base, adversos y severamente adversos. También sugiere rutas diarias opcionales para choques globales.

El texto describe tres métodos de calibración: ajuste histórico por caídas y percentiles de volatilidad, modelos de cambio de régimen con parámetros distintos para mercados alcistas y bajistas, y esquemas de difusión con saltos para capturar colas extremas.

El planteamiento no impone obligaciones universales. Bancos sin exposición directa podrían ignorar la variable. Instituciones con vínculos directos o indirectos ganarían consistencia y transparencia en la traducción de escenarios.

Bitcoin cayó cerca de 88.000 dólares, mientras las liquidaciones superaron 1.000 millones en un día. El oro cotizó por encima de 4.800 dólares por onza, lo que reavivó el debate sobre activos de reserva. El director ejecutivo de Galaxy, Mike Novogratz, señaló que el precio del oro refleja presión sobre el rol del dólar, mientras Bitcoin enfrenta ventas persistentes.

El período de comentarios públicos para las pruebas de estrés de 2026 cierra el 21 de febrero. En paralelo, la senadora Cynthia Lummis volvió a promover un plan legislativo para acumular Bitcoin mediante mecanismos neutrales para el presupuesto.