Puntos clave de la noticia:

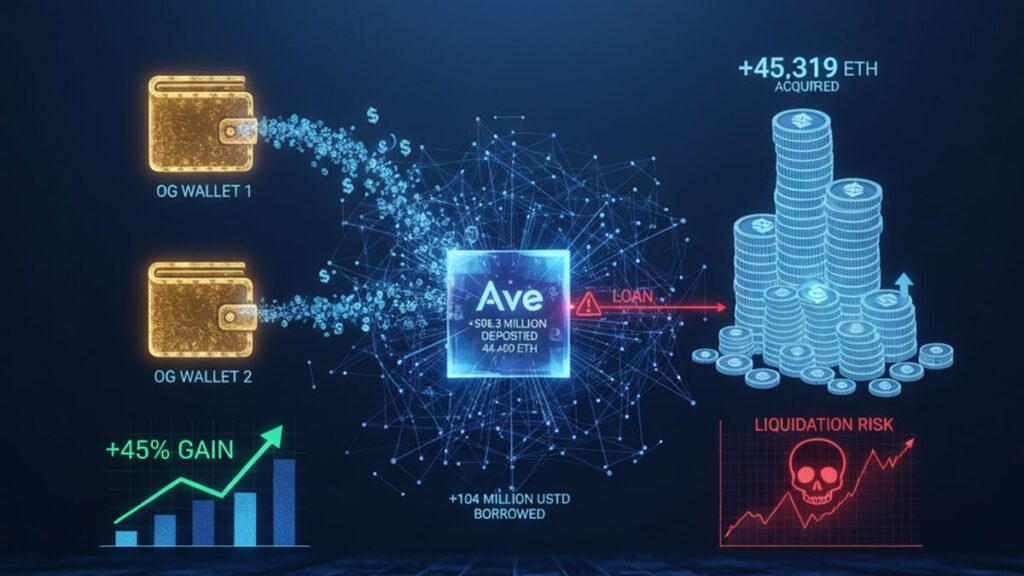

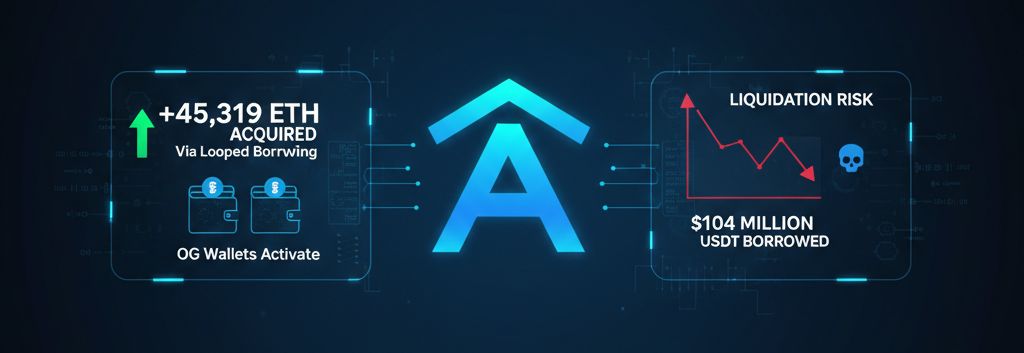

- Dos carteras «OG» inactivas desde 2021 despertaron para depositar 44,490 ETH en el protocolo Aave.

- Los inversores ejecutaron un apalancamiento masivo pidiendo 104 millones de dólares en USDT para comprar más Ether.

- La maniobra eleva el riesgo de liquidación, pero demuestra una fuerte apuesta alcista por parte de los veteranos.

Luego de 5 años de inactividad volvieron al ruedo dos carteras históricas, conocidas en el sector como “OG”: Iniciando el mes y la semana, ambas desplegaron una ambiciosa estrategia de inversión en Ethereum. Transfirieron un total de 44,490 ETH al protocolo Aave, lo que equivale a 98.3 millones de dólares en una maniobra coordinada.

Ethereum OGs are buying $ETH using looped borrowing.

— Lookonchain (@lookonchain) February 2, 2026

Two wallets that were dormant for 5 years deposited 44,490 $ETH($98.3M) into #Aave, then borrowed 104M $USDT to buy 45,319 $ETH at $2,295 avg.https://t.co/Wc1QkkFX2Ghttps://t.co/3ky7LSXIoc pic.twitter.com/PJ10L3Q74k

El movimientos de las direcciones no fue una simple transferencia, más bien se trató de una operación de apalancamiento a través de préstamos en bucle o looped borrowing. En consecuencia, los propietarios usaron el colateral depositado para pedir prestados 104 millones de USDT, reinvirtiéndolos de inmediato en el mercado.

Gracias a esta liquidez, las carteras compraron 45,319 ETH extras a un precio promedio de 2,295 dólares por unidad. De esta manera lograron duplicar su exposición al activo, enviando una señal de confianza —o alto riesgo— al resto del mercado financiero.

Riesgos de liquidación y el impacto en el ecosistema DeFi

Sin duda la compra masiva sugiere optimismo, pero la técnica que usaron significa peligro latente, sobre todo con la actual volatilidad. Si cae el precio de Ethereum por debajo de los umbrales de seguridad de Aave, esa estrategia de inversión podría enfrentar liquidaciones forzadas.

Por otro lado, la reactivación de las direcciones generó un impulso a los ingresos de Aave, estos lograron alcanzar 35,000 millones de dólares en valor total bloqueado este 2026. Estas grandes posiciones generan comisiones sustanciales que benefician a los tenedores del token de gobernanza de la plataforma.

En resumen, los analistas mantienen la vigilancia sobre estos movimientos on-chain, ya que la presión de compra de estos veteranos suele preceder a cambios en la tendencia global. Mientras tanto, el mercado observa si este apalancamiento masivo logrará sostenerse frente a las fluctuaciones de Bitcoin y el entorno macroeconómico.